Für Bauunternehmen stellt die Abwicklung von Bauprojekten gerade dann eine besondere steuerliche Herausforderung dar, wenn viele Subunternehmen involviert sind. Nicht unerheblich ist dabei die Rolle des Paragraphen 13b des Umsatzsteuergesetzes (UStG). Dessen Einfluss durch das sogenannte Reverse-Charge-Verfahren ist für Unternehmen im Baugewerbe von entscheidender Bedeutung. Es verändert die Handhabung der Umsatzsteuer in Teilen grundlegend und kehrt unter bestimmten Voraussetzungen die Steuerschuldnerschaft um. Das hat erhebliche Auswirkungen auf die Finanzen und die Compliance der beteiligten Unternehmen. In diesem Blogartikel werden wir uns genauer mit Paragraph 13b UStG befassen und beleuchten, unter welchen Bedingungen er eine Rolle spielt.

Definition: Paragraph 13b UStG einfach erklärt

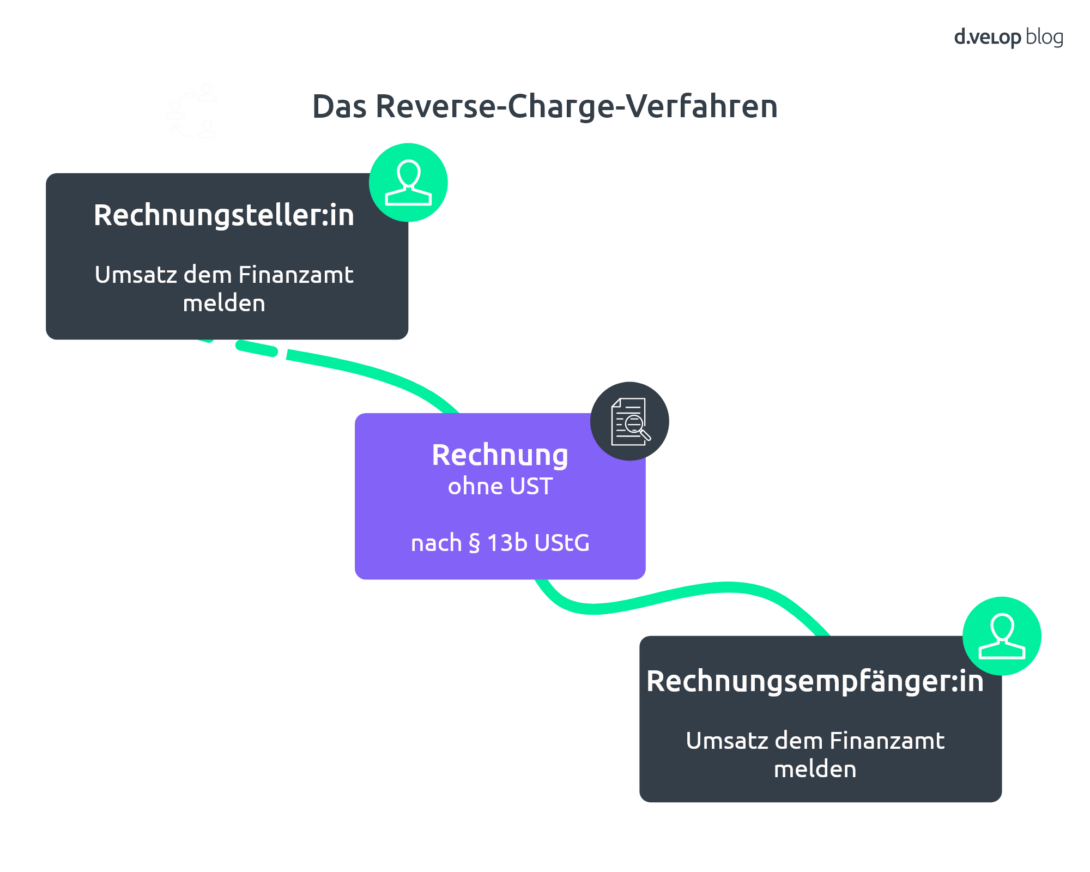

Der Paragraph 13b UStG ist ein Gesetz in Deutschland, das sich auf die Besteuerung von Bauleistungen im Zusammenhang mit Grundstücken bezieht. Demnach wird die Umsatzsteuer auf die Lieferung von neuen Gebäuden und die dazu gehörenden Grundstücke (sogenannte Bauwerklieferungen) nicht vom Leistenden (Bauträger), sondern vom Leistungsempfänger geschuldet. Üblicherweise wird diese Steuer vom Leistenden eingefordert und an das Finanzamt weitergeleitet. Dieses Verfahren, auch als Reverse-Charge-Verfahren bekannt, soll Steuerhinterziehung und Steuerausfälle in der Baubranche verhindern, indem die Steuerschuldnerschaft auf den Leistungsempfänger verlagert wird. Der Paragraph 13b UStG hat also das Ziel, die ordnungsgemäße Zahlung der Umsatzsteuer sicherzustellen.

Was genau ist das Reverse-Charge-Verfahren?

Beim Reverse-Charge-Verfahren zahlt nicht der Anbieter, sondern der Empfänger einer Dienstleistung oder Lieferung die Umsatzsteuer selbst an das Finanzamt. Dabei spielt es keine Rolle, ob der Bauträger oder Lieferant im Inland oder im Ausland ansässig ist. Der Empfänger übernimmt demnach die Verantwortung für die Umsatzsteuer und nicht der Anbieter.

Anwendung auf bestimmte Bauleistungen nach § 13b UStG

Das Reverse-Charge-Verfahren wird auf bestimmte Bauleistungen nach Paragraph 13b UStG angewendet und ist eine spezielle Regelung in Deutschland. Sie soll Steuerhinterziehung in der Baubranche verhindern. Der Leistungsempfänger muss also sicherstellen, dass die Umsatzsteuer korrekt gezahlt wird, anstatt darauf zu vertrauen, dass der Subunternehmer dies tut.

§ 13b UStG: Das Wichtigste auf einen Blick

Die Schlüsselpunkte des Paragraphen 13b UStG und wie sie Bauunternehmer betreffen:

- Reverse-Charge-Verfahren: § 13b UStG bezieht sich auf das Reverse-Charge-Verfahren, bei dem der Leistungsempfänger die Umsatzsteuer anstelle des Leistenden direkt an das Finanzamt zahlt.

- Relevante Leistungen: Der Paragraph betrifft nicht nur Bauleistungen, sondern auch andere Leistungen im Zusammenhang mit Grundstücken, wie z.B. Gebäudereinigung und Maklerdienstleistungen.

- Bauunternehmer als Leistungsempfänger: Bauunternehmer sind betroffen, wenn sie Dienstleistungen im Zusammenhang mit Grundstücken von anderen Unternehmen erhalten, insbesondere von Subunternehmern.

- Schwellenwert: Der Paragraph 13b UStG ist relevant, wenn die empfangenen Leistungen in einem Jahr den Schwellenwert der Bauabzugsteuer von 15.000 Euro überschreiten. Unterhalb dieses Betrags gilt die Regelbesteuerung. Die Bauabzugssteuer verpflichtet den Auftraggeber von Bauleistungen, 15 % des Rechnungsbetrages einzubehalten und an das Finanzamt abzuführen.

- Umsatzsteuer-Abführung: Bauunternehmer müssen die fällige Umsatzsteuer für die betreffenden Leistungen selbst an das Finanzamt überweisen, anstatt sie wie gewohnt vom Leistenden zu erhalten.

Ausnahmen und Sonderfälle: Wen betrifft § 13b UStG nicht?

Die Bauträgerregelung richtet sich nach bestimmten Voraussetzungen und Kriterien bei ihrer Anwendung. Sie gilt nicht für alle Arten von Bauleistungen. Es ist ratsam, sich bei Bedarf von einem Steuerberater oder einer Steuerberaterin beraten zu lassen, um sicherzustellen, dass die Umsatzsteuervorschriften ordnungsgemäß eingehalten werden. Ausnahmen sind etwa folgende:

- Kleinunternehmer: Bauunternehmer, die als Kleinunternehmer gelten und die Umsatzgrenze von 22.000 Euro (Stand 2022) nicht überschreiten, sind von § 13b UStG in der Regel nicht betroffen.

- Privatpersonen: Wenn private Bauherren Dienstleistungen in Anspruch nehmen, sind sie normalerweise nicht von § 13b UStG betroffen. Dies betrifft häufig Bauvorhaben im privaten Bereich.

- Reparaturen: Instandhaltungsarbeiten an bestehenden Gebäuden fallen nicht unter § 13b UStG.

- Veräußerungen: Die Regelung gilt nicht bei reinen Veräußerungsgeschäften, bei denen das Baugrundstück oder Gebäude übertragen wird, ohne dass weitere bauleistungsbezogene Tätigkeiten ausgeführt werden.

- Vermietung: § 13b UStG betrifft nicht die Vermietung und Verpachtung von Grundstücken und Gebäuden an sich. Beispiele: Vermietung von Wohn- oder Gewerberäumen ohne gleichzeitig erbrachte Bauleistungen.

§ 13b UStG: Beispiele für den Umgang mit der Umsatzsteuer

Beispiel 1: Subunternehmer für Malerarbeiten

Ein Bauunternehmer, der ein größeres Bauprojekt leitet, beauftragt ein Subunternehmen für Malerarbeiten. Die Gesamtkosten der Bauabzugsteuer belaufen sich auf 20.000 Euro. Da dieser Betrag den Schwellenwert von 15.000 Euro übersteigt, muss der Hauptunternehmer gemäß Paragraph 13b UStG die Umsatzsteuer für die Malerarbeiten selbst an das Finanzamt zahlen. Der Subunternehmer stellt in seiner Rechnung keine Umsatzsteuer in Rechnung. Der Hauptunternehmer führt die Umsatzsteuer ab und macht sie als Vorsteuer geltend.

Beispiel 2: Bau eines Gewerbeobjekts

Ein Bauunternehmer plant den Bau eines Gewerbeobjekts, etwa eines Bürokomplexes. Er beauftragt verschiedene Subunternehmen für unterschiedliche Bauleistungen, darunter Arbeiten im Zusammenhang mit Grundstücken. Die Gesamtkosten für alle Dienstleistungen im Zusammenhang mit Grundstücken (wie Bauleistungen und Gebäudereinigung) betragen 25.000 Euro. Da dieser Betrag über dem Schwellenwert liegt, muss der Hauptunternehmer gemäß Paragraph 13b UStG die Umsatzsteuer für diese Dienstleistungen selbst an das Finanzamt abführen. Er stellt sicher, dass die Subunternehmen keine Umsatzsteuer in Rechnung stellen.

Digitalisierung im Bausektor: Effiziente Prozesse, mehr Compliance und bessere Zusammenarbeit

Was versteht man unter einem Voranmeldungszeitraum?

Der Voranmeldungszeitraum ist ein Zeitraum, in dem Unternehmen ihre Umsatzsteuer-Voranmeldung beim Finanzamt einreichen. In Deutschland beträgt dieser Zeitraum in der Regel einen Monat. Währenddessen melden Unternehmen ihre Umsätze und Vorsteuern an das Finanzamt und es wird ermittelt, ob sie Umsatzsteuer schulden oder erstattet bekommen.

Bedeutung im Kontext des § 13b UStG

Im Zusammenhang mit Paragraph 13b UStG spielt der Voranmeldungszeitraum eine wichtige Rolle, da Bauunternehmen, die gemäß diesem Paragraphen zur Selbstabführung der Umsatzsteuer verpflichtet sind, die entsprechenden Beträge im Voranmeldungszeitraum an das Finanzamt überweisen müssen. Sie tragen die Verantwortung für die korrekte Berechnung und Abführung der Umsatzsteuer auf die von ihnen in Anspruch genommenen Leistungen im Zusammenhang mit Grundstücken.

Verlagerte Steuerschuldnerschaft nach § 13b UStG

Der Paragraph 13b UStG und das damit verbundene Reverse-Charge-Verfahren haben einen erheblichen Einfluss auf die Umsatzsteuerregelungen in der Baubranche. Bauunternehmen müssen sorgfältig darauf achten, wie sie die Umsatzsteuer für bestimmte Leistungen im Zusammenhang mit Grundstücken handhaben, insbesondere wenn sie den Schwellenwert von 15.000 Euro überschreiten. In solchen Fällen sind sie in der Steuerschuldnerschaft nach § 13b UStG und müssen die Umsatzsteuer im Voranmeldungszeitraum an das Finanzamt abführen. Dies dient dazu, Steuerhinterziehung zu verhindern und die ordnungsgemäße Zahlung der Umsatzsteuer sicherzustellen. Es ist daher von entscheidender Bedeutung, die entsprechenden Regelungen und Ausnahmen zu verstehen, um die Finanzen und die Compliance in der Baubranche zu wahren.

Digitalisierung hilft, Prozesse zu verschlanken

Die Digitalisierung in der Baubranche trägt dazu bei, dass die Buchhaltung in Bauunternehmen einen besseren Überblick hat. Das Dokumentenmanagement im Baugewerbe, dazu gehört die digitale Bauakte, trägt dazu bei, dass alle Unterlagen, die zu einem Bauprojekt gehören, auf Anhieb auffindbar sind. So sind beste Voraussetzungen gegeben, dass Bauunternehmen ihre Prozesse automatisieren, deutlich verschlanken und effizienter gestalten, indem sie beispielsweise ihre Umsatzsteuererklärung rechtzeitig erstellen und so termingerecht ihre Steuerschuld begleichen.

Sichere digitale Vernetzung für alle Organisationen aus dem Baugewerbe

Die digitale Vernetzung muss nicht an der eigenen Unternehmensgrenze enden.