Neulich habe ich eine neue Versicherung abgeschlossen. Alles lief online ab, nach der Eingabe von ein paar persönlichen Daten und einer Reihe weiterer „Klicks“ war der Vertrag perfekt. Ich bekam eine Bestätigungs-E-Mail – und mir wurde der Link zu dem Online-Portal zugesandt, mit dem ich mich fortan in „meine Versicherungswelt“ einloggen könne und dort auch alle Dokumente einsehen könne. „Oh nein“, war mein Gedanke, „nicht noch ein Portal!“

Hand auf Herz: Hast du den Überblick über all deine Portale?

Ich habe einmal durchgeschaut: Derzeit sind es zwölf Portale, in denen mir Dokumente bereitgestellt werden. Darunter sind Bereiche wie Versicherung und Krankenversicherung, Banken, Depotbanken und eine Bausparkasse, Energieversorger und Telekommunikationsunternehmen. Unternehmen wie die Zeitung oder der Pay-TV-Anbieter, bei denen sicher auch noch Dokumente schlummern, sind da noch nicht eingerechnet, weil ich dort so gut wie nie nachsehe.

Ob es noch mehr sind? Ganz ehrlich: Ich weiß es nicht. Es gibt auf jeden Fall noch einige Strom- und Gasanbieter, bei denen ich einmal Kunde war und bei denen ebenfalls noch Rechnungen und Vertragsdokumente „schlummern“.

Hand aufs Herz: Hast Du den Überblick über alle Portale, bei denen Du angemeldet bist? Hast Du alle Deine Dokumente heruntergeladen? Vielleicht sogar in einer ordentlichen digitalen Struktur abgelegt – oder ausgedruckt und abgeheftet? Falls nicht: hast Du zumindest bei Bedarf den Zugriff noch darauf, auch bei älteren Portalen, vielleicht von Unternehmen, bei denen Du kein:e Kunde:in mehr bist?

Drei Nachteile von Portallösungen

Bei genauerer Betrachtung haben diese digitalen Services doch eine Reihe von Nachteilen:

1. Portale wandeln Bringschulden zu Holschulden – und sind damit nur begrenzt nutzbar

Stell Dir einmal vor, deine Bank würde künftig von Dir erwarten, dass Du an den Schalter kommst, um dir deine Kontoauszüge dort abzuholen. Klingt nicht wirklich modern, oder? Nichts anderes passiert aber bei einem Portal: Man muss sich dort einloggen und sich seine Dokumente abholen. Die Dokumente liegen bis dahin (und auch noch nach dem Download) weiterhin beim Portalbetreiber.

Dabei ist es doch Aufgabe des Portalanbieters, die Rechnung ihren Kunden:innen zukommen zu lassen, sie also zu ihnen bringen muss. Es gibt Anbieter, die, wenn man ein Dokument nicht innerhalb eines gewissen Zeitraums abgerufen hat, es tatsächlich per Post nachsenden. Aber den meisten Anbietern ist das offenbar egal, getreu dem Motto „Die Lastschrift liegt ja vor, ich ziehe einfach ein und mich interessiert nicht, ob der Kunde oder die Kundin die Rechnung bekommen hat.“ Ist das kundenfreundlich?

Zumindest aber ist das Portal nicht für alle Arten von Dokumenten nutzbar. Rechnungen ohne SEPA-Einzugsmandat wird ein „Lieferant“ wohl kaum über das Portal „zustellen“. Gleiches gilt für Mahnungen.

2. Was passiert beim Beenden der Geschäftsbeziehung? Und andere datenschutzrechtliche Themen…

Viele Verträge werden heute nur noch für einen kurzen Zeitraum abgeschlossen. Gas-, Wasser- und Versicherungsverträge – all diese laufen oftmals nur ein oder zwei Jahre. Und – zum Leidwesen der Finanzwirtschaft – zunehmend natürlich auch Verträge über Girokonten und Kredite. Was passiert dann mit den Dokumenten? Wie lange haben Sie Zugriff darauf?

Auch als Portalbetreiber muss man sich genau diese Fragen stellen: Wie lange müssen die Dokumente für ehemalige Kunden:innen im Portal vorhalten? Und wie ist es geregelt, wenn die Kunden:innen keinen Zugriff mehr darauf haben aber dennoch Unterlagen von der Bank benötigen?

Und damit sind wir bei einem wichtigen Punkt: der Datenschutz. Dadurch, dass man Kundendokumente verwaltet, sind eine Reihe von datenschutzrelevanten Fragen zu beachten.

Und wollen Banken, Versicherungen und andere Portalbetreiber eigentlich noch die Dokumente speichern, wenn sie längst keine Kundenbeziehung mehr haben und insofern keine Erträge mehr erzielen? Auch Speicherplatz kostet Geld. Und wenn man beispielsweise an Bank- oder Depotdokumente denkt, so kommen hier auch beträchtliche Dokumentenvolumina zusammen, die in einem Portal bereitgehalten werden müssen.

3. Portale bieten keinen Mehrwert

Wie schon erwähnt, ist es nun mein zwölftes Portal, und alle versprechen mir das gleiche: Das ist jetzt die tolle Innovation. Und umweltschonend ist es auch. Und kostengünstig (wobei ich noch nicht gemerkt habe, dass die Preise deswegen gesunken sind). Und wir sind ja ach so modern und digital.

Und das sind sie nicht. Portale gibt es schon seit zwanzig Jahren. Ich finde es immer lächerlich, wenn Unternehmen ihre Portale so bewerben als sei das der neueste Schrei. Ein echter Mehrwert ist damit nicht verbunden, im Gegenteil. Aus einer Bringschuld wird so, ich hatte es beschrieben, eine Holschuld gemacht und bei mir landen die Dokumente dann üblicherweise im Download-Verzeichnis – das kann man auch getrost als digitalen Mülleimer bezeichnen. Also müsste ich sie mir in eine eigens von mir auszudenkende Ordnerstruktur umsortieren. Und ggf. noch in eine eigene Cloud hochladen, damit ich auch noch mobil darauf zugreifen kann.

Es gilt, den Kunden zu binden, in dem man ihn begeistert. Und zwar mit Services, die er sich wünscht. Dazu zählt nach wie vor das klassische Beratungsgeschäft. Aber ergänzend zu diesem müssen innovative, digitale Services angeboten werden. „Omnichannel“ lautet das Stichwort. Dabei muss jedoch beachtet werden: Die Services müssen einen klaren Nutzen, einen Mehrwert bieten. Sie müssen dem Kunden das Leben erleichtern.

Andreas Banger | Ehemaliger Vorstand Volksbank Gronau-Ahaus

Versteht man das als Bank unter „Service“? Wohl eher nicht. Portale bieten eben keinen echten Mehrwert und sind auch kein echtes Unterscheidungsmerkmal zu Mitbewerbern: Portal kann jeder.

Versicherungsdokumente digital und rechtssicher an Versicherte zustellen

Der digitale Briefkasten als moderne Lösung für Banken

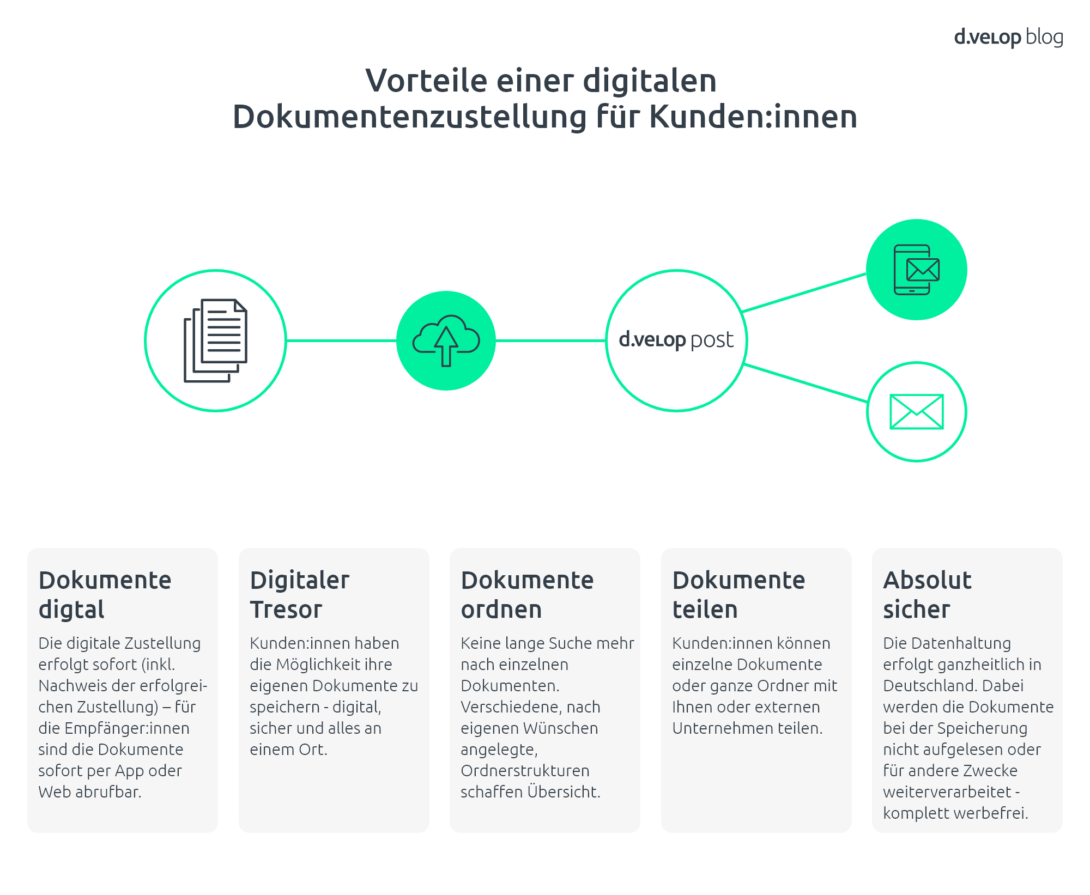

Es ist ganz einfach: Ein digitaler Briefkasten für Kunden:innen, den die Bank bedienen und ansteuern kann, aber auch andere Unternehmen. Der Arbeitgeber kann dort die Gehaltsmitteilungen einstellen, die Versicherung stellt die Versicherungsdokumente ein und das Energieunternehmen noch die Strom- und Gasabrechnungen.

Der Clou dabei ist, dass man die Dokumente auch noch „abheften“ kann, indem sie eine geordnete Struktur vorgeben, die für die Kunden:innen verständlich ist. Kontoauszüge gehören in den gleichnamigen Ordner, unterhalb des Oberregisters „Girokonto“. Und Depotauszüge ordnet man unter „Depotkonto“ und weiter in „Depotauszüge“ ein. So findet der/die Kunde:in schnell alle Dokumente wieder, die übrigens über eine komfortable Volltextsuche auch einfach aufzufinden sind (wenn man nicht ohnehin in der Ordnerstruktur sucht).

Und dadurch, dass der/die Kunde:in auch eigene Dokumente in einer eigenen Ordnerstruktur ablegen und diese Dokumente oder Ordner mit Banken, Versicherungen etc. teilen kann, ergeben sich neue Möglichkeiten. So können beispielsweise Dokumente zu einer Baufinanzierung, wie bautechnische Unterlagen oder Rechnungen geteilt werden. Und das ganz ohne E-Mail-Versand und zusätzlichen Aufwand für den/die Kunden:in. Dokumente in ihrem eigenen Portal hochzuladen. Wie cool ist das denn?

Strahlkraft der innovativen Lösung nutzen

Und es bietet sich noch eine Chance, gerade für die Finanzindustrie: Man kann es als digitalen Tresor vermarkten, der von der Bank bereitgestellt wird. So steht man wirklich als innovatives Unternehmen dar, dass in einem digitalen Zeitalter mehr kann als E-Mail und Portal. Gleichzeitig wird dem/der Kunden:in einen Mehrwert geboten, indem eigene Dokumente abgelegt werden – alles an einem Platz.

Dabei ist es egal, ob die Geschäftsbeziehung zwischen Unternehmen und Kunde:in noch besteht oder nicht. Die Übergabe aller Dokumente geschieht über den digitalen Briefkasten, und fertig. Damit ist das Unternehmen die Zustellpflichten los. Ja richtig, es handelt sich nämlich dabei um eine echte Zustellung, die Bringschuld ist somit erfüllt und darüber können sogar Rechnungen zugestellt werden und ab dann auf die Bezahlung gewartet werden.

Auch beim margenarmen Produkt, wie zum Beispiel das Girokontogeschäft, können einige Vorteile herausgezogen werden. Man kann jetzt mit dem Preis mithalten – oder halt mehr Service bieten und zeigen, dass man wahrlich digital und innovativ aufgestellt ist. Übrigens: Denkt man auch einmal an das Firmenkundengeschäft. Warum bringt man nicht einfach Firmenkunden zusammen, damit auch diese ihren digitalen Briefkasten mitbedienen, zum Beispiel für Gehaltsabrechnungen. So kann man ein digitaler Motor für die Region oder der Kunden:innen sein und sich entsprechend positionieren.

Podcastfolge | Eine echte Innovation: Digitale Dokumentenzustellung als moderne Alternative zu Kundenportalen

Olaf Drees erklärt im Podcast „durch die bank“ (Bank-Verlag), wie die digitale Dokumentenzustellung aussieht und welche Vorteile sie birgt.