Dass Rechnungen meist relativ ähnlich aussehen, kann man auf den ersten Blick erkennen. Dahinter stecken jedoch einige rechtliche Vorgaben. Doch welche sind das und was besagt die ordnungsgemäße Rechnung? Das betrachten wir in diesem Blogartikel genauer und stellen eine ordnungsgemäße Rechnung Checkliste zur Verfügung.

Was ist eine ordnungsgemäße Rechnung?

Mit einer ordnungsgemäßen Rechnung ist gemeint, dass eine Rechnung alle notwendigen Pflichtangaben enthält. Diese Pflichtangaben sind im Umsatzsteuergesetz geregelt und genau beschrieben. Dass eine Rechnung diese Kriterien erfüllt, ist vor allem für den Vorsteuerabzug des Rechnungsempfängers wichtig. Denn nur mit einer vollständigen und richtigen Rechnung ist der Empfänger zum Vorsteuerabzug berechtigt.

Unternehmen, die eine Leistung gegenüber anderen Unternehmen oder juristischen Personen erbringen, sind dazu verpflichtet, innerhalb von 6 Monaten eine ordnungsgemäße Rechnung auszustellen. Mehr hierzu und zu den Verjährungsfristen von Rechnungen findest Du in diesem Blogartikel.

Wann ist eine ordnungsgemäße Rechnung Pflicht?

Anders verhält es sich, wenn Rechnungen gegenüber Privatpersonen gestellt werden. Hier steht es grundsätzlich frei, ob eine ordnungsgemäße Rechnung nach § 14 UStG, in anderer Form oder auch gar nicht erteilt wird. Die Ausnahme: Bei steuerpflichtigen Werkverträgen oder Leistungen im Zusammenhang mit einem Grundstück muss eine ordnungsgemäße Rechnung innerhalb der Frist gestellt werden.

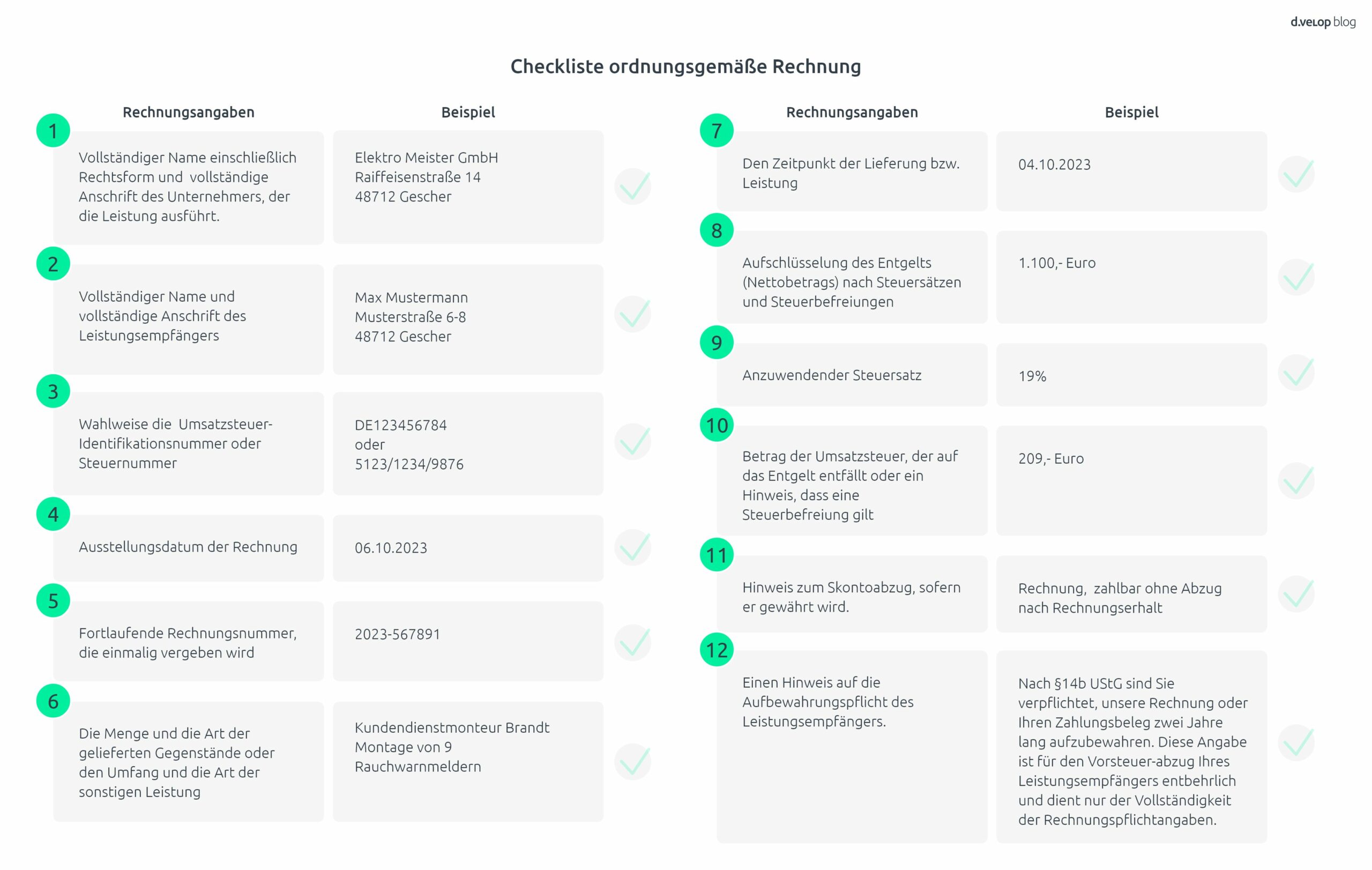

Ordnungsgemäße Rechnung: Checkliste

Wie eine ordnungsgemäße Rechnung auszusehen hat, ist in §14 Abs. 4 UstG beschrieben. Als Rechnung gilt dabei auch eine durch den Leistungsempfänger ausgestellte Gutschrift. In diesem Falle muss das Wort Gutschrift gut leserlich aufgebracht sein. Die Checkliste für eine ordnungsgemäße Rechnung zeigt, welche Angaben enthalten sein müssen:

- Den vollständigen Namen und die vollständige Anschrift des leistenden Unternehmers und des Leistungsempfängers

- Steuernummer oder Umsatzsteuer-Identifikationsnummer: Nur eine der beiden ist zwingend erforderlich

- Das Ausstellungsdatum der Rechnung: Das Ausstellungsdatum ist in allen Fällen unverzichtbar. Davon zu unterscheiden ist das Lieferdatum oder der Zeitpunkt, an dem die Leistung erbracht worden ist.

- Eine Rechnungsnummer: Es handelt sich hierbei um eine fortlaufende Rechnungsnummer, die aus Zahlen und Buchstaben bestehen kann.

- Die Menge und die Art (handelsübliche Bezeichnung) der gelieferten Gegenstände oder den Umfang und die Art der sonstigen Leistung: Hierdurch soll sichergestellt werden, dass die Leistung oder die Ware eindeutig identifiziert und zugeordnet werden kann.

- Den Zeitpunkt der Lieferung bzw. Leistung: Eine Angabe des Monats ist hier ausreichend. Steht das genaue Lieferdatum bzw. der Tag der Leistungserbringung bisher nicht fest, wird der voraussichtliche Termin angegeben.

- Das nach Steuersätzen und einzelnen Steuerbefreiungen aufgeschlüsselte Entgelt: Das heißt, dass auf einer Rechnung grundsätzlich das Entgelt, der Steuerbetrag und der entsprechende Steuersatz bzw. die Steuerfreiheit ausgewiesen sein muss. Daneben ist es Pflicht, eventuelle Entgeltminderungen, also unter anderem Skonti oder Rabatte, auf der Rechnung aufzuführen.

- Einen Hinweis auf die Aufbewahrungspflicht des Leistungsempfängers: In manchen Fällen ist es Pflicht (siehe § 14b Abs. 1 Satz 5)

Achtung!

Diese Pflichtangaben sind für Rechnungen ab einem Bruttowert von 250 € gültig. Für kleinere Rechnungsbeträge gelten Erleichterungen an die Rechnungsstellung. Eine Verpflichtung der Rechnungsstellung kann ganz entfallen, wenn der Umsatz steuerfrei ist.

Die Anforderungen an eine ordnungsgemäße Rechnung sind derweil sowohl für Papier-, als auch für elektronische Rechnungen zu prüfen. Bei elektronischen Rechnungen ist sicherzustellen, dass die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit der Rechnung gewährleistet sein müssen.

Keine ordnungsgemäße Rechnung – Was jetzt?

Werden die Vorschriften an eine ordnungsgemäße Rechnung nicht eingehalten, kann es zu Bußgeldern in Höhe von 500 € bis 5.000 € kommen. Laut eines Urteils des Bundesfinanzhofs kann eine Rechnung auch nachträglich berichtigt werden. Voraussetzung für eine Berichtigung ist jedoch, dass auf der ursprünglichen Rechnung mindestens folgende Angaben enthalten sind:

- Rechnungsaussteller

- Leistungsempfänger

- Leistungsbeschreibung

- Entgelt und

- gesondert ausgewiesene Umsatzsteuer

Der Rechnungsempfänger hat grundsätzlich die Pflicht, eine Rechnung auf die Vollständigkeit der Rechnungsangaben zu kontrollieren.

Best Practices zur Prüfung einer Rechnung

Um die Angaben einer ordnungsgemäßen Rechnung zu prüfen, hilft unsere Checkliste. Auch eine digitale Rechnungsverarbeitung kann in diesem Punkt unterstützen. d.velop invoices führt eine Umsatzsteuervorprüfung nach § 14 UStG durch. Das heißt, die Software prüft das Vorhandensein der Pflichtinformationen und unterstützt den Anwender bestmöglich in der Prüfung. Teste d.velop invoices ganz einfach über den d.velop store.

Digitale Rechnungsverarbeitung | Tipps & Stolperfallen in der Projektierung

Häufige Fragen und Antworten zur ordnungsgemäßen Rechnung

Eine ordnungsgemäße Rechnung ist eine Rechnung, die alle Pflichtangaben enthält und den formalen Anforderungen genügt. Sie dient als Grundlage für steuerliche Abzüge und die rechtliche Anerkennung von Geschäftstransaktionen.

Name und Adresse des leistenden Unternehmers und des Leistungsempfängers, eine eindeutige Rechnungsnummer, das Rechnungsdatum, das Liefer- oder Leistungsdatum, die Menge und Art der gelieferten Waren oder erbrachten Dienstleistungen, der Netto- und Bruttobetrag, die Mehrwertsteuer, der anzuwendende Steuersatz sowie einen Hinweis zur Aufbewahrungspflicht des Empfängers.

Eine Rechnung kann in Papierform oder elektronisch ausgestellt werden. Elektronische Rechnungen müssen jedoch bestimmte Anforderungen an die Lesbarkeit und Integrität erfüllen, um als ordnungsgemäß anerkannt zu werden.