Digitalisierung von Rechnungsprozessen: effizient und kostensparend

Von der Einführung der E-Rechnungspflicht versprechen sich die Bundesregierung und die Europäische Union (EU) eine ganze Menge. So ist die Digitalisierung von Rechnungsprozessen einerseits effizienter, kostensparender und umweltfreundlicher als die Verwendung von Papierrechnungen. Elektronische Rechnungen bieten aber noch einen weiteren großen Vorteil: Sie können einfach maschinell ausgewertet werden und so lässt sich mit ihnen unter anderem Mehrwertsteuerbetrug deutlich effizienter bekämpfen. Die Rechnungsdigitalisierung ist somit auch ein wichtiger Schritt zur Modernisierung des Wirtschaftslebens in Deutschland.

E-Rechnungspflicht für Unternehmen ab 2025

Das bedeutet, dass jedes Unternehmen seit dem 1. Januar 2025 in der Lage sein sollte, elektronische Rechnungen verarbeiten und revisionssicher archivieren zu können. Dafür sind eine digitale Rechnungsverarbeitungslösung sowie ein rechtssicheres digitales Archiv notwendig. Seit dem 01. Januar 2025 gelten zunächst allerdings noch einige Übergangsregelungen. Bis Ende 2026 dürfen noch Papierrechnungen oder, bei Zustimmung des Rechnungsempfängers, auch elektronische Rechnungen im sonstigen Format (z.B. PDF) genutzt werden. Unternehmen mit einem Jahresumsatz unter 800.000 Euro könnten dies sogar noch ein Jahr länger tun.

Sie sind bzgl. der Anforderungen zur E-Rechnungspflicht noch nicht gut vorbereitet?

Dann sollten Sie nun zügig handeln, um in Zukunft gesetzeskonform zu arbeiten und von den Vorteilen der E-Rechnung zu profitieren.

Unser Leitfaden inklusive Checkliste hilft Ihnen dabei, nicht den Überblick zu verlieren und strukturiert das Projekt „E-Rechnungspflicht“ anzugehen.

Ein weiterer hilfreicher Wegweiser um tiefer einzusteigen ist der Billentis Report 2025: „Der globale Report zu E-Rechnungen und Steuerkonformität – Achtung Tornado!“. Der Verband elektronische Rechnung (VeR) hat diesen gemeinsam mit billentis im April 2025 vorgestellt, der Fokus des Reports liegt auf dem deutschen Markt. Die Marktstudie analysiert Trends in der elektronischen Rechnungsstellung, ordnet regulatorische Vorgaben (ViDA, WCG) ein und liefert praktische Tipps für Unternehmen.

Wir freuen uns als Sponsor des Reports diesen als direkten Download zur Verfügung zu stellen.

E-Rechnungspflicht betrifft alle Unternehmen

Von der E-Rechnungspflicht sind grundsätzlich alle Unternehmen in Deutschland betroffen. Dies gilt unabhängig von deren Größe oder der Höhe ihres Umsatzes.

Unternehmen, die den Umstieg auf elektronische Rechnungen noch nicht eingeleitet haben, sollten spätestens jetzt aktiv werden, da die Verpflichtung zur Ausstellung und Annahme elektronischer Rechnungen im Rahmen einer umfassenden Prozessdigitalisierung schrittweise eingeführt wird.

Erfahren Sie in unserem Whitepaper „Der ultimative Projektguide für die kommende E-Rechnungspflicht“ alles zum Rechnungsmanagement von morgen, worauf Sie achten müssen und wie Sie sich optimal darauf vorbereiten können.

Whitepaper

Ihr Projektguide für die E-Rechnungspflicht

- Zahlen, Daten und Fakten

- Informationen zur E-Rechnungspflicht seit 2025

- Was ist eine Elektronische Rechnung?

- Formate und Technologien

- Unsere Lösung: Die digitale Rechnungsverarbeitung

- Die perfekte Kombi mit einem DMS

- Ihre Checkliste zur Digitalisierung

Definition: Was ist eine elektronische Rechnung?

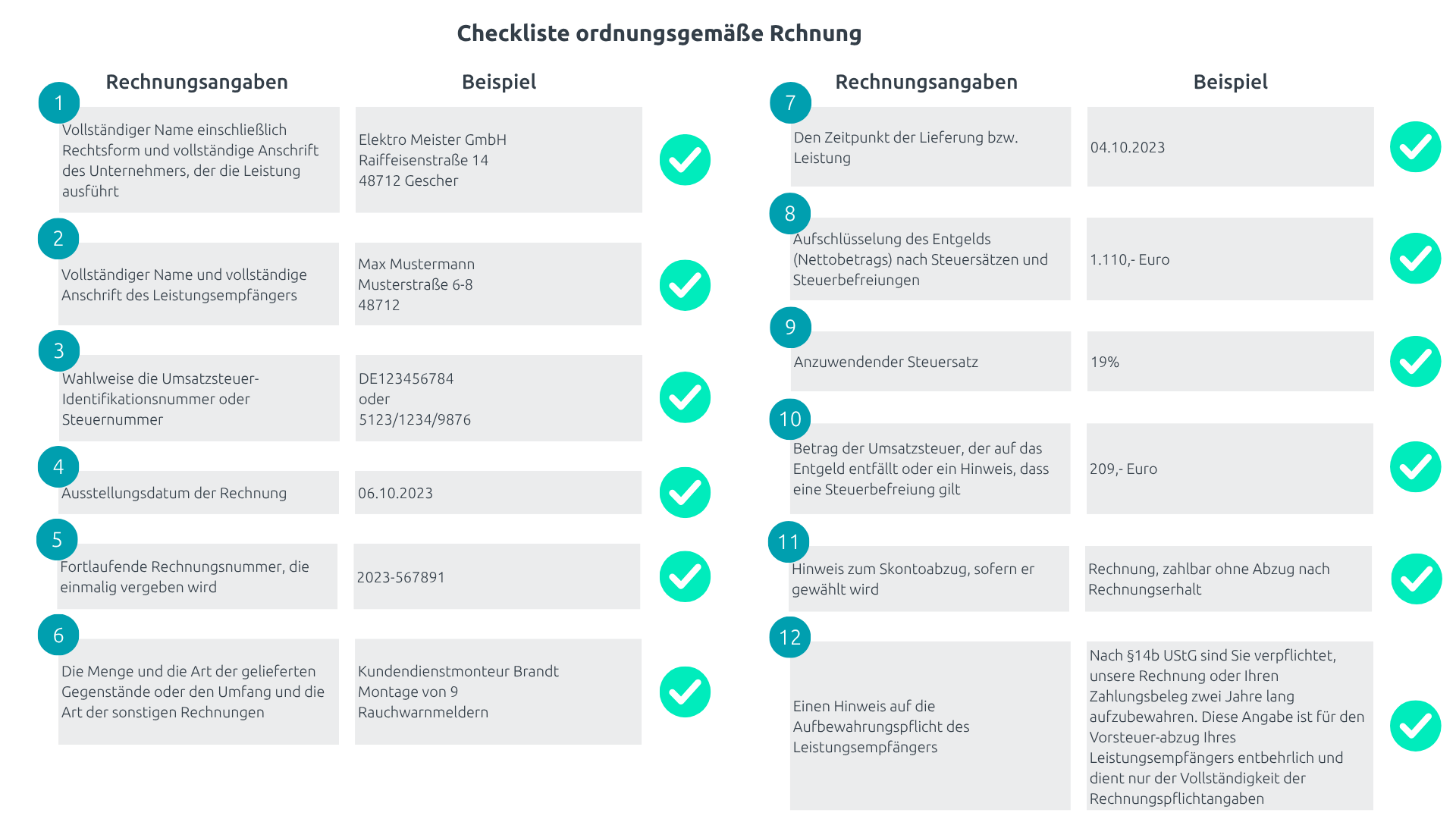

Eine elektronische Rechnung, auch E-Invoice, ist ein elektronisches Dokument, das die gleichen Inhalte und Rechtsfolgen wie eine Rechnung in Papierform hat. Sie wird in einem strukturierten und elektronischen Format erstellt, das die automatische und elektronische Verarbeitung und Archivierung der Rechnung ermöglicht. Das bedeutet, dass E-Rechnungen nicht als PDF oder Word-Dokument an den Rechnungsempfänger gesendet werden, sondern in einem Format, das von Rechnungsverarbeitungssystemen direkt maschinell eingelesen werden kann. Die E-Rechnung muss folgende Mindestanforderung erfüllen:

- Sie muss alle relevanten Informationen enthalten, z. B. die Rechnungsdaten wie Rechnungsnummer, den Rechnungsbetrag, das Rechnungsdatum und den Rechnungstext.

- Sie muss in einem strukturierten Format erstellt sein, das die automatische und elektronische Verarbeitung der Rechnung ermöglicht.

- Sie muss verpflichtend die Anforderungen der europäischen CEN-Norm EN 16931 erfüllen.

Welche Vorteile hat die E-Rechnung?

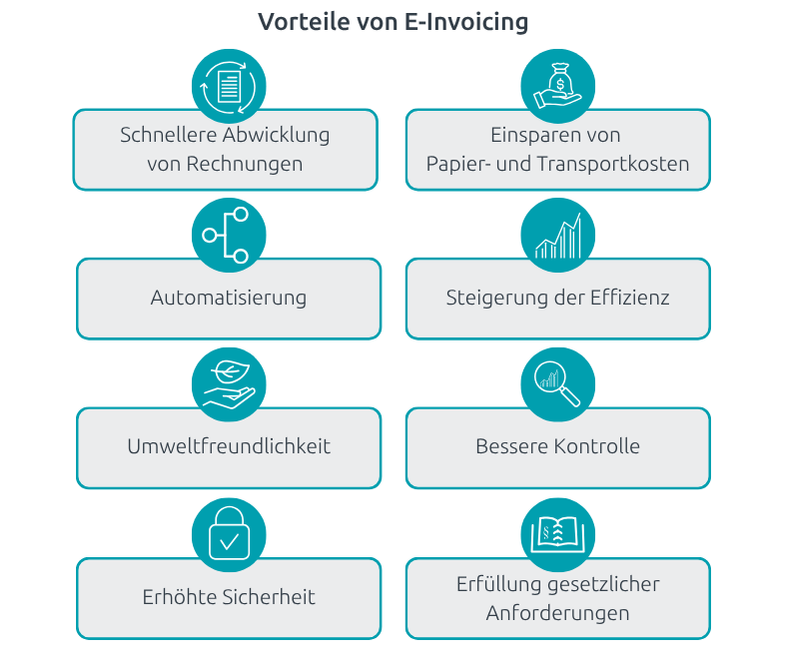

Die E-Rechnungspflicht für Unternehmen bietet eine Reihe von Vorteilen. Diese sind für Unternehmen aller Größenordnungen relevant. Besonders kleine und mittlere Unternehmen (KMU) profitieren von den Kosteneinsparungen und der Effizienzsteigerung:

1. Effizienzsteigerung

E-Rechnungen können schneller und einfacher verarbeitet werden als Papierrechnungen, denn sie liegen in einem strukturierten Format vor, das von Computersystemen verarbeitet werden kann. Dadurch entfallen manuelle Schritte wie das Einscannen, Abtippen und Verarbeiten von Rechnungsdaten.

Die Effizienzsteigerung durch E-Rechnungen macht sich in folgenden Bereichen bemerkbar:

- Verkürzung der Rechnungsdurchlaufzeit: E-Rechnungen werden schneller an den Empfänger übermittelt. Das verkürzt die Zahlungsfristen und verbessert die Liquidität des Unternehmens.

- Reduzierung der Fehlerquote: Manuelle Fehler bei der Rechnungsverarbeitung führen zu Zahlungsverzögerungen und Nachforderungen. E-Rechnungen reduzieren die Fehlerquote, da die Daten in einem strukturierten Format vorliegen.

- Verbesserte Transparenz: E-Rechnungen werden über eine zentrale Plattform verwaltet. Dies ermöglicht eine bessere Übersicht über alle Rechnungen und erleichtert die Kontrolle der Zahlungsströme.

2. Kosteneinsparungen

E-Rechnungen reduzieren die Kosten für Druck, Porto und Archivierung, weil sie nicht ausgedruckt und per Post versendet werden müssen. Die Rechnungen werden stattdessen direkt elektronisch an den Empfänger übermittelt.

Die Kosteneinsparungen durch E-Rechnungen machen sich in folgenden Bereichen bemerkbar:

- Druckkosten: Bei E-Rechnungen entfallen die Kosten für den Druck von Rechnungen.

- Portokosten: Bei E-Rechnungen entfallen die Kosten für den Versand von Rechnungen per Post.

- Archivierungskosten: E-Rechnungen werden in elektronischen Archiven gespeichert. Das reduziert die Kosten für die Archivierung von Papierrechnungen.

3. Rechtssicherheit

E-Rechnungen sind genauso rechtssicher wie Papierrechnungen. Das liegt daran, dass E-Rechnungen den gleichen Anforderungen wie Papierrechnungen entsprechen müssen.

Folgende Regelungen gewährleisten die Rechtssicherheit von E-Rechnungen:

- Umsatzsteuergesetz (UStG): § 14 UStG definiert die allgemeinen Pflichtangaben für alle Rechnungen, sowohl für Papierrechnungen als auch für E-Rechnungen.

- Elektronische Rechnungsverordnung (ERechVO): Diese Verordnung konkretisiert die Anforderungen an E-Rechnungen, die an öffentliche Auftraggeber des Bundes gestellt werden.

- GoBD: Die GoBD (Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) regeln die Anforderungen an die revisionssichere Archivierung elektronischer Rechnungen.

4. Umweltschutz

E-Rechnungen tragen zum Umweltschutz bei, da sie den Papierverbrauch reduzieren. Der Grund dafür ist, dass E-Rechnungen nicht ausgedruckt und ausgeliefert werden müssen.

Die Umweltschutzwirkung von E-Rechnungen kann sich wie folgt bemessen werden:

- Papierverbrauch: E-Rechnungen reduzieren den Papierverbrauch um bis zu 80 %.

- CO2-Emissionen: Der Papierverbrauch und Transport von Papierrechnungen ist mit einem hohen CO2-Ausstoß verbunden. E-Rechnungen tragen dazu bei, den CO2-Ausstoß zu reduzieren.

5. Bekämpfung von Umsatzsteuerbetrug

Die verpflichtende Nutzung von E-Rechnungen dient als Vorbereitung für Mehrwertsteuermeldepflichten. Das hilft dabei, den Umsatzsteuerbetrug zu bekämpfen. Die verpflichtende Nutzung von E-Rechnungen erleichtert die Kontrolle der Mehrwertsteuer. Die Finanzbehörden können E-Rechnungen leichter maschinell und automatisiert auswerten und mögliche Betrugsfälle erkennen.

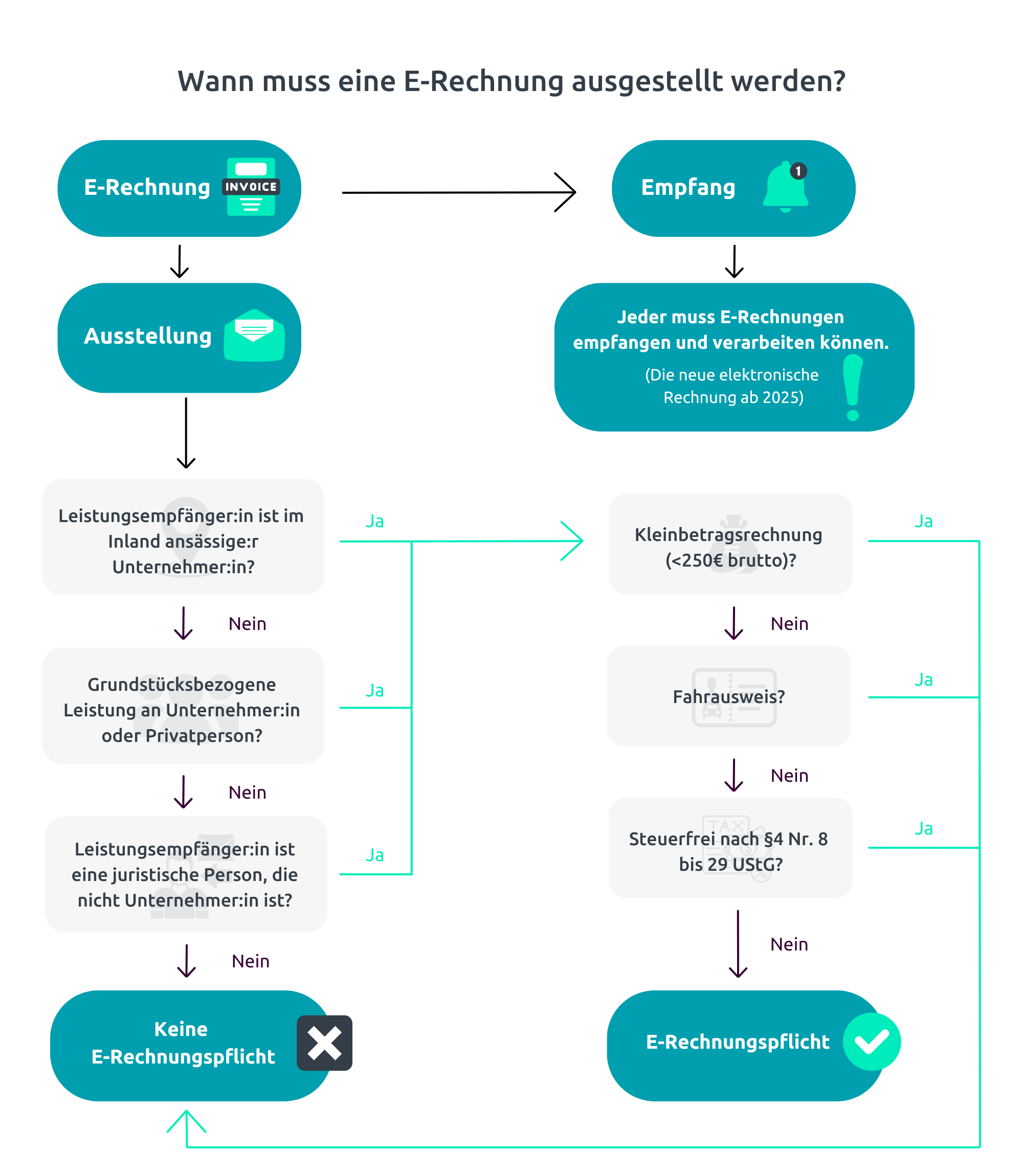

Was ist die E-Rechnungspflicht?

Im Rahmen der E-Rechnungspflicht werden Unternehmen gesetzlich dazu verpflichtet, elektronische Rechnungen erstellen und empfangen zu können. In Deutschland gilt die E-Rechnungspflicht seit dem 1. Januar 2025 für alle Unternehmen. Eine Übergangsfrist von zwei Jahren erlaubt es aber allen, bis zum 31.12.2026 noch Papier- und elektronische Rechnungen im sonstigen Format zu verwenden, sofern der Empfänger zustimmt. Für Unternehmen mit einem Jahresumsatz unter 800.000 € ist eine verlängerte Übergangsfrist bis zum 31.12.2027 vorgesehen.

Wie ist die E-Rechnungspflicht entstanden?

Bei öffentlichen Aufträgen im B2G-Umfeld (Business to Government) ist die elektronische Rechnung infolge der EU-Richtlinie 2014/55/EU im Gegensatz zum B2B-Umfeld bereits seit einigen Jahren Pflicht. Die EU-Richtlinie verpflichtet alle Mitgliedstaaten der Europäischen Union, die elektronische Rechnungsstellung für öffentliche Auftraggeber zu ermöglichen.

ERechVO regelt E-Rechnungsgesetz als nationales Recht

In Deutschland wurde die E-Rechnungspflicht für den B2G-Sektor zunächst in der E-Rechnungsverordnung (ERechVO) vom 1. Dezember 2016 geregelt, die festlegt, wie das E-Rechnungsgesetz als nationales Recht umgesetzt werden soll. Dieses Gesetz legt fest, dass öffentliche Auftraggeber seit dem 27. November 2020 elektronische Rechnungen empfangen und verarbeiten können müssen.

Wachstumschancengesetz regelt die E-Rechnungspflicht

Im Rahmen des Wachstumschancengesetzes wird die E-Rechnungspflicht auf alle inländischen Rechnungen im Geschäftsverkehr zwischen Unternehmen ausgeweitet. Für den B2C-Sektor gilt dies nicht. Seit dem 1. Januar 2025 müssen alle Unternehmen in Deutschland in der Lage sein, elektronische Rechnungen zu empfangen und zu verarbeiten. Ab dem 1. Januar 2027 müssen sie zudem elektronische Rechnungen ausstellen, wenn ihr Jahresumsatz die Grenze von 800.000 Euro übersteigt.

Maßnahmen helfen Unternehmen bei der Vorbereitung

Die Umsetzung der E-Rechnungspflicht wird von der Bundesregierung und den Bundesländern unterstützt. Es gibt eine Reihe von Maßnahmen, die Unternehmen dabei helfen sollen, sich auf die E-Rechnungspflicht vorzubereiten. Dazu gehören unter anderem Informationskampagnen, Förderprogramme und technische Unterstützung.

E-Rechnungspflicht Webinar

Die digitale Rechnungsverarbeitung im Überblick

Das effiziente und rechtssichere Verarbeiten sowie Archivieren von elektronischen Rechnungen stellt viele Unternehmen auch in Zeiten der E-Rechnungspflicht immer noch vor eine große Herausforderung.

Im Webinar widmen wir uns ausführlich den Grundlagen der digitalen Rechnungsverarbeitung, geben einen Überblick, wie die Einführung einer digitalen Rechnungsverarbeitung die E-Rechnungspflicht in eine Chance verwandeln kann und welche zentralen Funktionen Ihren Arbeitsalltag erleichtern werden.

Starten Sie mit nur einem Klick direkt das Webinar.

Warum wird die E-Rechnungspflicht eingeführt?

Die E-Rechnungspflicht ist eine Maßnahme zur Modernisierung des Wirtschaftslebens in Deutschland sowie zur Einhaltung europäischer Richtlinien im Rahmen der Initiative „VAT in the Digital Age“ (ViDA). Die Bundesregierung hat die verpflichtende elektronische Rechnung in Deutschland im Rahmen des Wachstumschancengesetzes vorgesehen. Der Bundestag hat dem Gesetzesentwurf am 17.11.2023 zugestimmt, der Bundesrat hat ihn allerdings am 24.11.2023 gestoppt und an den Vermittlungsausschuss weitergeleitet. Im März 2024 wurde das Vermittlungsergebnis dann vom Bundesrat bestätigt und somit steht fest, dass die E-Rechnungspflicht schrittweise seit dem 01. Januar 2025 eingeführt wird.

Die digitale Rechnung zur Pflicht zu machen, verfolgt mehrere Ziele:

- Entlastung von KMU: KMU sollen durch das Wachstumschancengesetz um 7 Milliarden Euro entlastet werden. Vor allem Arbeitgeber kleinerer und mittlerer Betriebe profitieren von den Änderungen.

- Stärkung der digitalen Wirtschaft: Die E-Rechnungspflicht trägt zur Stärkung der digitalen Wirtschaft bei. Sie schafft einen einheitlichen Standard für E-Rechnungen in Deutschland und fördert die Nutzung digitaler Technologien in Unternehmen.

- Verbesserte Compliance: E-Rechnungen führen zu einer Vereinfachung und Standardisierung der Rechnungsbearbeitungsprozesse. Dies bringt eine erhöhte Transparenz und Effizienz mit sich. Außerdem gewährleistet die E-Rechnung im Bereich der IT-Sicherheit eine sichere Datenübertragung und erfüllt damit weitere rechtliche Rahmenbedingungen der GoBD.

- Bekämpfung von Umsatzsteuerbetrug: Die EU-Kommission hat am 8. Dezember 2022 den Richtlinienvorschlag „VAT in the Digital Age“ (ViDA) – Umsatzsteuer im digitalen Zeitalter – veröffentlicht. Basis dafür ist das E-Invoicing, also die elektronische Rechnungsstellung. E-Rechnungen sind leichter zu kontrollieren als Papierrechnungen, da sie in einem strukturierten Format vorliegen. Dies macht es für die Finanzbehörden einfacher, mögliche Betrugsfälle zu erkennen.

Papierrechnungen

- Schwierig zu kontrollieren

- Manuelle Verarbeitung

- Entstehung von Umsatzlücken

e-Rechnungen

- Leichter zu kontrollieren

- Automatische Verarbeitung

- Verhinderung von Umsatzsteuerlücken

Schon gewusst?

Was soll „VAT in the Digital Age“ (ViDA) regeln?

- Die EU will, dass Unternehmen, die in der EU inländisch wie auch grenzüberschreitend tätig sind, ihre Rechnungen künftig elektronisch und in Echtzeit übermitteln. Das soll die Steuerverwaltungen dabei unterstützen, Betrug und Steuerhinterziehung zu bekämpfen.

- Die EU möchte Online-Plattformen, die Übernachtungen oder Fahrten vermitteln, künftig besteuern. Das soll dazu beitragen, dass diese Unternehmen ihren fairen Anteil an den Steuern zahlen.

- Die EU hat sich zum Ziel gesetzt, es Unternehmen künftig leichter zu machen, sich in den EU-Mitgliedstaaten für die Umsatzsteuer zu registrieren. Das soll dazu beitragen, dass Unternehmen ihre Steuern gemäß Steuerrecht effizient und fehlerfrei abführen können.

Was ist E-Invoicing?

E-Invoicing, oder elektronische Rechnungsstellung, bezeichnet den Austausch und die durchgehend digitale und automatisierte Verarbeitung von elektronischen Rechnungen (E-Invoices). E-Invoices sind Rechnungen, die digital als elektronisches Dokument ausgestellt, versendet und empfangen werden. Sie können durch verschiedene Datenformate abgebildet werden, beispielsweise als XRechnung, ein in Deutschland gängiges elektronisches Rechnungsformat.

E-Invoicing bietet Unternehmen eine Reihe von Vorteilen

Die Vorteile der Pflicht zur elektronischen Rechnungsübermittlung liegen auf der Hand:

- Effizienzsteigerung: E-Invoicing automatisiert die Rechnungsbearbeitung und reduziert damit den manuellen Aufwand vieler Unternehmensprozesse. Dadurch können Unternehmen Zeit und Kosten sparen.

- Verbesserte Prozesse: E-Invoicing führt zu einer Vereinfachung und Standardisierung der Rechnungsbearbeitungsprozesse und hilft dabei, Compliance-Vorgaben einzuhalten. Dies führt zu einer erhöhten Transparenz und Effizienz.

- Verbesserte Compliance: E-Invoicing unterstützt gesetzliche Vorgaben und deren Einhaltung, z. B. die Anforderungen der GoBD.

In Deutschland hat sich das E-Invoicing in den letzten Jahren zunehmend verbreitet. Der Bund hat mit der Einführung der XRechnung einen wichtigen Beitrag zur Förderung von E-Invoicing geleistet. Der Prozess selbst kann in zwei Hauptphasen unterteilt werden:

- Rechnungsausgang: Der Rechnungsausgang umfasst die Erstellung und den Versand der E-Invoice. Die E-Invoice wird in einem geeigneten Format erstellt und an den Empfänger übermittelt.

- Rechnungseingang: Der Rechnungseingang umfasst die Erfassung und Verarbeitung der E-Invoice. Diese wird vom Empfänger empfangen und in ein geeignetes Format konvertiert. Anschließend wird die E-Invoice weiterverarbeitet, z. B. geprüft, gebucht und bezahlt.

Wann tritt die E-Rechnungspflicht in Kraft?

Die E-Rechnungspflicht für inländische B2B-Umsätze in Deutschland ist am 1. Januar 2025 in Kraft getreten. Bis zu diesem Zeitpunkt konnten Unternehmen freiwillig E-Rechnungen ausstellen und empfangen. Die verpflichtende Nutzung von E-Rechnungen gilt für alle Unternehmen, die in Deutschland umsatzsteuerpflichtig sind. Die Pflicht zur Annahme von E-Rechnungen gilt jedoch für alle Unternehmen, unabhängig von der Umsatzsteuerpflicht.

E-Rechnung: Übergangsregelungen und Pflichten für Unternehmen

Für die Einführung der E-Rechnungspflicht in Deutschland gelten die folgenden Übergangsregelungen. Diese sollen Unternehmen ausreichend Zeit geben, um die E-Rechnungspflicht umzusetzen:

- Seit dem 01.01.2025 müssen alle Unternehmen in der Lage sein, elektronische Rechnungen zu empfangen und zu archivieren.

- Bis Ende 2026 dürfen alle Unternehmen für Umsätze, die in den Jahren 2025 und 2026 ausgeführt werden, bei Zustimmung des Rechnungsempfängers noch Papierrechnungen oder elektronische Rechnungen in einem anderen Format ausstellen.

- Bis Ende 2027 ist die Frist für Unternehmen mit einem Gesamtjahresumsatz von unter 800.000 € verlängert. Sie dürfen bei Einverständnis des Rechnungsempfängers auch im Jahr 2027 noch Papierrechnungen oder elektronische Rechnungen im sonstigen Format ausstellen.

- Bis Ende 2027 ist es außerdem für alle Unternehmen erlaubt, elektronische Rechnungen in einem anderen Format als dem im Wachstumschancengesetz definierten Format auszustellen (z.B. mittels EDI).

- Ab dem 01.01.2028 müssen alle im Wachstumschancengesetz bezüglich E-Rechnungen festgehaltenen Anforderungen eingehalten werden.

Check-up

Sind Sie bereit für die kommende E-Rechnungspflicht?

Überprüfen Sie anhand unseres Check-ups, ob Sie für die E-Rechnungspflicht gut aufgestellt sind.

- Fragen beantworten und Kontaktdaten hinterlegen

- Ihre Daten werden analysiert

- Ein Experte oder eine Expertin wird sich mit Ihnen in Verbindung setzen, um mit Ihnen potenzielle Auswirkungen und mögliche Lösungsansätze zu betrachten

Welche Formate und Standards von E-Rechnungen gibt es?

Das Bundesministerium der Finanzen (BMF) hat angegeben, dass sowohl die XRechnung als auch Rechnungen im ZUGFeRD-Format ab Version 2.0.1 der Definition einer elektronischen Rechnung gemäß dem Wachstumschancengesetz entsprechen. Auch weitere Formate können die genannten Anforderungen erfüllen, die Erörterungen des BMF beschränken sich allerdings zunächst auf die am häufigsten genutzten inländischen Formate als anerkannte Standards, zwischen denen Unternehmen frei wählen können.

- XRechnung: Die XRechnung ist ein elektronischer Rechnungsstandard, der in Deutschland für die Rechnungsstellung im öffentlichen Sektor und seit dem 01.01.2025 auch vermehrt für den B2B-Bereich verwendet wird. XRechnungen werden im XML-Format ausgestellt und entsprechen der CEN-Norm EN 16931.

- ZUGFeRD: ZUGFeRD ist ein elektronisches Rechnungsformat, das vom Forum elektronische Rechnung Deutschland (FeRD) entwickelt wurde. Das hybride Format kombiniert die visuelle Darstellung im PDF/A-3 Standard mit einer XML-Datei.

Das Format einer strukturierten elektronischen Rechnungen kann prinzipiell auch frei zwischen dem Rechnungssteller und Rechnungsempfänger vereinbart werden. Entscheiden sich beide Parteien für ein individuelles Format, muss dieses Format allerdings die korrekte sowie vollständige Extraktion aller erforderlichen Angaben in ein Format erlauben, welches der CEN-Norm EN 16931 entspricht.

Die in einigen Bereichen der Wirtschaft oftmals genutzten EDI-Verfahren können unter diesen Voraussetzungen somit ebenfalls nach dem 31.12.2017 noch weiter verwendet werden.

Mit d.velop als Partner die E-Rechnungspflicht umsetzen

d.velop ist ein erfahrener Anbieter von digitalen Rechnungsverarbeitungslösungen. Das Unternehmen verfügt über ein Team von Expert:innen, die Unternehmen dabei helfen können, für die E-Rechnungspflicht gewappnet zu sein. Dazu bietet d.velop eine Reihe von Lösungen für ein papierloses Büro an, die an die individuellen Bedürfnisse von Unternehmen angepasst werden können. Dazu gehören unter anderem:

Rechnungsverarbeitung: d.velop invoices

d.velop invoices ist eine Lösung für die digitale und automatisierte Rechnungsverarbeitung – vom Rechnungseingang, über den Prüf- und Freigabeworkflow bis hin zur Anbindung an das jeweilige ERP- oder FiBu-System. Das Produkt unterstützt die Verarbeitung von E-Rechnungen in verschiedenen Formaten, darunter ZUGFeRD und XRechnung.

Die Vorteile von d.velop invoices

- Automatisierte Rechnungsverarbeitung: d.velop invoices ermöglicht es Unternehmen, die Rechnungsverarbeitung zu automatisieren und damit Zeit und Kosten zu sparen.

- Unterstützung verschiedener Formate: d.velop invoices unterstützt die Verarbeitung von E-Rechnungen in verschiedenen Formaten, darunter ZUGFeRD und XRechnung.

- Intuitive Benutzeroberfläche: Die Benutzeroberfläche von d.velop invoices ist intuitiv und einfach zu bedienen.

Erstellung von E-Rechnungen: Lösungen auf der d.velop platform

Um vollständig für die E-Rechnungspflicht bereit zu sein, bedarf es spätestens ab 2027 auch Lösungen zur Erstellung elektronischer Rechnungen. Hierfür bietet längst nicht jedes ERP-System von Haus aus die passenden Module an. Damit Sie als d.velop Kunde jedoch ganzheitlich auf die verpflichtende Nutzung elektronischer Rechnungen vorbereitet sind, setzen wir, wie bei der gesamten d.velop platform, auf Kooperationen. So können Sie von den Angeboten spezialisierter E-Invoicing Anbieter wie der unifiedpost profitieren. Diese lassen sich nahtlos in d.velop Software integrieren. Die Einhaltung (internationaler) Vorschriften für die elektronische Rechnungsstellung wird damit zum Kinderspiel.

Whitepaper

Digitale & automatisierte Rechnungsverarbeitung: So sieht das Rechnungsmanagement von morgen aus!

In diesem Whitepaper erhalten Sie einen Überblick über die grundlegenden Funktionalitäten einer modernen digitalen Rechnungsverarbeitungslösung.

- Studien zur digitalen Rechnungsverarbeitung, elektronische Rechnungsformate und digitale Transformation

- Prozess im Überblick

- Funktionsumfang der digitalen Rechnungsverarbeitung

- Nahtlose Integration in Ihre Bestandssysteme (ERP-, Fibu- & WaWi)

Dokumentenmanagement: d.velop documents

d.velop documents ist eine Lösung für das Dokumentenmanagement und die digitale Dokumentenarchivierung. Das Produkt unterstützt die Archivierung von E-Rechnungen in verschiedenen Formaten, darunter ZUGFeRD und XRechnung. d.velop documents ermöglicht es Unternehmen, ihre Dokumente revisionssicher zu archivieren und damit die Compliance sicherzustellen.

Vorteile von d.velop documents

- Revisionssichere Archivierung: d.velop documents ermöglicht es Unternehmen, ihre Dokumente revisionssicher zu archivieren.

- Unterstützung verschiedener Formate: d.velop documents unterstützt die Archivierung von E-Rechnungen in verschiedenen Formaten, darunter ZUGFeRD und XRechnung.

- Suchfunktion: d.velop documents bietet eine Suchfunktion, mit der Unternehmen Dokumente schnell und einfach finden können.

Fazit: Investition in die Zukunft des Rechnungswesens

Die E-Rechnungspflicht ist eine wichtige Maßnahme auf dem Weg zur Modernisierung des Rechnungswesens. Die Nutzung von elektronischen Rechnungen bietet Unternehmen dabei eine Reihe von Vorteilen, darunter Effizienzsteigerungen, Kosteneinsparungen und Hilfestellungen bei der Einhaltung von Compliance Vorgaben. Eine komplette Umstellung auf elektronische Rechnungen ist ein großer Schritt für die Finanzbuchhaltung vieler Unternehmen. Deshalb gilt es jetzt in die Zukunft des Rechnungswesens zu investieren, um gesetzliche Anforderungen zu erfüllen und von den Vorteilen elektronischer Rechnungen profitieren zu können. Weiterhin wird mit der E-Rechnungspflicht die Grundlage geschaffen, zukünftig auch die von der EU geforderten Mehrwertsteuermeldepflichten umsetzen zu können, mit dem zentralen Ziel der Bekämpfung von Umsatzsteuerbetrug.

Aus dem d.velop blog zur E-Rechnungspflicht

Auf dem d.velop Blog behandeln wir innerhalb der Kategorie Rechnungsmanagement regelmäßig die Themen E-Rechnungspflicht und E-Rechnung. Die Umstellung auf eine elektronische Rechnungsverarbeitung ist für viele Unternehmen eine Herausforderung. Wir erklären, begleiten und veranschaulichen!

FAQ – Häufig gestellte Fragen

Bezüglich der eingeführten E-Rechnungspflicht stellen sich Unternehmen häufig die gleichen Fragen. Wir haben die wichtigsten für Sie gesammelt und beantwortet.

Die E-Rechnungspflicht beinhaltet die Pflicht für Unternehmen, elektronische Rechnungen zu erstellen und zu empfangen. Sie gilt in Deutschland seit dem 1. Januar 2025 für alle inländischen B2B-Rechnungen.

Die gesetzlichen Grundlagen für die E-Rechnungspflicht im B2G-Sektor in Deutschland sind das E-Rechnungsgesetz und die Verordnung über die elektronische Rechnungsstellung im öffentlichen Auftragswesen des Bundes (E-Rechnungsverordnung). Im Bereich B2B regelt ViDA die europäische und das Wachstumschancengesetz die deutsche E-Rechnungspflicht.

In Deutschland sind alle Unternehmen von der E-Rechnungspflicht betroffen, die inländische Rechnungen ausstellen oder empfangen. Die Fristen für die Einführung der E-Rechnungspflicht sind gestaffelt: Seit dem 1. Januar 2025 müssen Unternehmen in der Lage sein, E-Rechnungen digital zu empfangen und zu verarbeiten (E-Invoicing), ab dem 1. Januar 2027 müssen Unternehmen zudem E-Rechnungen ausstellen.

Die E-Rechnungspflicht bietet Unternehmen Vorteile in Bezug auf Effizienz, Kosten und Umweltschutz. Konkret bedeutet das: E-Rechnungen können schneller und einfacher verarbeitet werden als Papierrechnungen. Sie können zudem die Kosten für Druck, Porto und Archivierung reduzieren und tragen zum Umweltschutz bei, da sie den Papierverbrauch reduzieren.

Unternehmen können die E-Rechnungspflicht umsetzen, indem sie eine geeignete digitale Rechnungsverarbeitungslösung auswählen und diese in ihre bestehenden Prozesse integrieren.

Persönliche Software Demo

d.velop Software live erleben

Fordern Sie mit wenigen Klicks Ihre individuelle Live-Demo zur Software rund um das Rechnungsmanagement von d.velop an. Lassen Sie sich die Software live vorführen und stellen Sie direkt Ihre Fragen. Einfach Formular ausfüllen und wir melden uns bei Ihnen.